2026 Автор: Howard Calhoun | [email protected]. Последно модифициран: 2025-06-01 07:13:11

Всички търговци, спекулиращи на финансовите пазари, използват в работата си сметка за търговия, по която се извършват транзакции. Съгласно условията на брокерските компании те имат маржин заем. Всички финансови транзакции, извършени от спекуланти, се извършват с помощта на ливъридж. Какво е маржин, с прости думи - кредитиране за търговия? Това, както и неговите характеристики и правила за използване, ще бъдат обсъдени в статията.

Концепцията за марж

При търговия на финансови пазари заеми с маргинални условия се предоставят от брокерски компании на всички клиенти без изключение. Това позволява на спекулантите да търгуват при по-изгодни условия. Какво е марж? С прости думи, това е специален вид заем за търговия на финансовите пазари. Този вид предоставяне на допълнителни средства позволява на клиентите да използват търговски активи с финансов ливъридж. Това означава, че търговецът може да извършва транзакции при по-изгодни условия с излишък от собствените си депозитни пари.

С помощта на ливъридж спекулантът имавъзможността да използват в своите сделки допълнителни средства, предоставени от брокерската компания. Той има свои параметри и условия за всяка търговска сметка, основното от които е издаването на заем, обезпечен със собствени депозитни средства на търговеца в неговата сметка.

Ливъридж

Когато клиент се регистрира в брокерска компания и си направи сметка за работа, той може да избере най-подходящия за него вариант ("Стандарт", "Вип", "Микро" и други видове). Най-често зависи от свободната сума пари, която спекулантът е готов да рискува, тоест от неговия депозит.

Ливъридж е съотношението на общата сума на средствата в търговската сметка към обема на партидата. Обикновено тези условия са посочени в договора, но има брокери, които позволяват на клиентите сами да ги изберат.

Видове ливъридж:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 и повече.

Колкото по-висок е този индикатор, толкова повече възможности има търговецът при спекулативни операции. Но също така е необходимо да се обърне внимание на факта, че финансовите рискове се увеличават. Ето защо, когато избирате тип сметка за търговия, трябва да вземете предвид, че търговията с голям ливъридж в случай на неуспешна търговия бързо ще доведе спекуланта до Margin Call, тоест загуба на по-голямата част от депозита.

Същността на маржин търговията

На "Форекс", както и в други посокитъргувайки на финансови пазари, няма реални продажби. Когато казват, че търговците купуват или продават каквито и да било активи, всъщност това не се случва, тъй като всички транзакции се основават само на прогнозиране на промените в пазарните котировки. Търговията прави пари от предположения, които могат да бъдат определени от много инструменти за промени в цените. Приходите на търговеца се състоят от спекулативни транзакции и се изчисляват върху разликата между покупката и продажбата на актив.

Същността на принципа на маржин е обменните операции с инструменти за търговия, без реални продажби или покупки. Всички сделки се извършват чрез арбитраж. За по-голяма яснота помислете за пример. Спекулантът избира някакъв актив за търговия и прави поръчка за покупка. Друг търговец отваря позиция за продажба на същия инструмент. Обемите на партидите трябва да са еднакви. След известно време има размяна. В резултат на това единият спекулант прави печалба, а другият губи. Печалбите на първия търговец ще зависят от обема на партидата и броя спечелени точки.

Маржин кредитирането позволява на търговците значително да увеличат доходите. Това се дължи на възможността за задаване на големи обеми, които се изчисляват в партиди. Да предположим, че сделката с един цял лот ще бъде 10 цента за 1 точка в микросметка, в стандартните опции тази сума ще се увеличи 100 пъти - до $10 с обеми на партидите от 0, 1 - 1 цент или $1 за стандартни типове.

Характеристики на маржин търговията

Заем, койтоиздаден от брокерски компании, се различава значително по отношение на условията си от всички други опции за заем. Помислете за неговите характеристики:

- Кредитните средства се издават само за търговия. Те не могат да се използват за други цели.

- Допълнителните суми са за търговия само с брокера, който ги е издал. При борсова търговия, включително Forex, след като сте регистрирали сметка при един дилър, е невъзможно да се използват депозитни средства при работа с друг брокер.

- Маржин кредитът винаги е много повече от собствените средства на търговеца, за разлика от потребителските, банковите и други видове заеми. Тоест, това е няколко пъти повече от размера на обезпечението или маржа.

Режимът на маржин заемане значително увеличава общия обем на транзакциите. Например, на "Форекс" размерът на един цял стандартен лот е 100 хиляди USD. д., или щатски долари. Естествено, не всеки спекулант разполага с необходимата сума пари за извършване на транзакции. Дори средните участници на пазара не могат да си позволят толкова големи депозити с високи финансови рискове, срещу които не може да има застраховка, а само тяхното минимизиране.

Маржин кредитирането позволи дори на малки участници на пазара да участват в търговията чрез брокерски компании и да печелят с помощта на ливъридж. В резултат на това общият обем на транзакциите се увеличи значително.

Как да изчислим маржа?

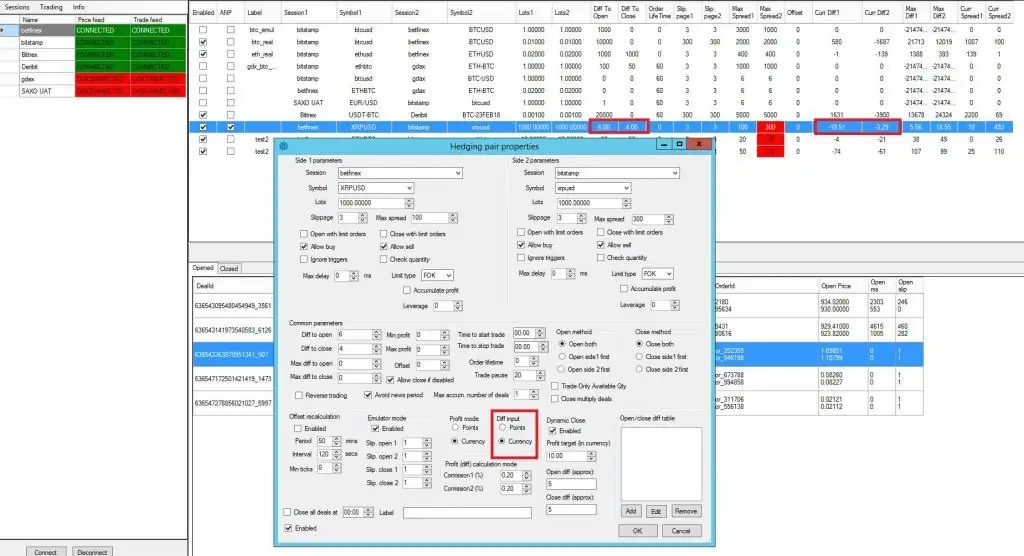

При борсовата търговия маржът или маржин параметрите са много важни. При избора на сметка за търговия винаги е необходимо да се вземе предвид размера на кредиталивъридж и процент за Margin Call, тоест нивото на остатъчните средства преди принудителното затваряне на транзакцията от брокерската компания.

В зависимост от условията за получаване на маржин заем, този индикатор може да е различен. Някъде е 30%, докато други брокери имат -0% или по-малко. Колкото по-висок е този индикатор, който също се нарича Stop Out, толкова по-малко възможности ще има в търговията, но ако транзакцията бъде затворена принудително, загубата ще бъде много по-ниска.

Например, търговската сметка на търговец има депозит от $1,000. При неправилно отворена позиция, когато пазарът се противопостави на неговата транзакция, тя ще бъде затворена при Stop Out от 30 процента, когато спекулантът получи загуба от 70%, тоест $700, и след като се изпълни Margin Call, 300 долара ще останат на депозита му. Ако Stop Out при условията за търговия на сметката е настроен на 10%, тогава загубата ще бъде $900 и ще останат само $100.

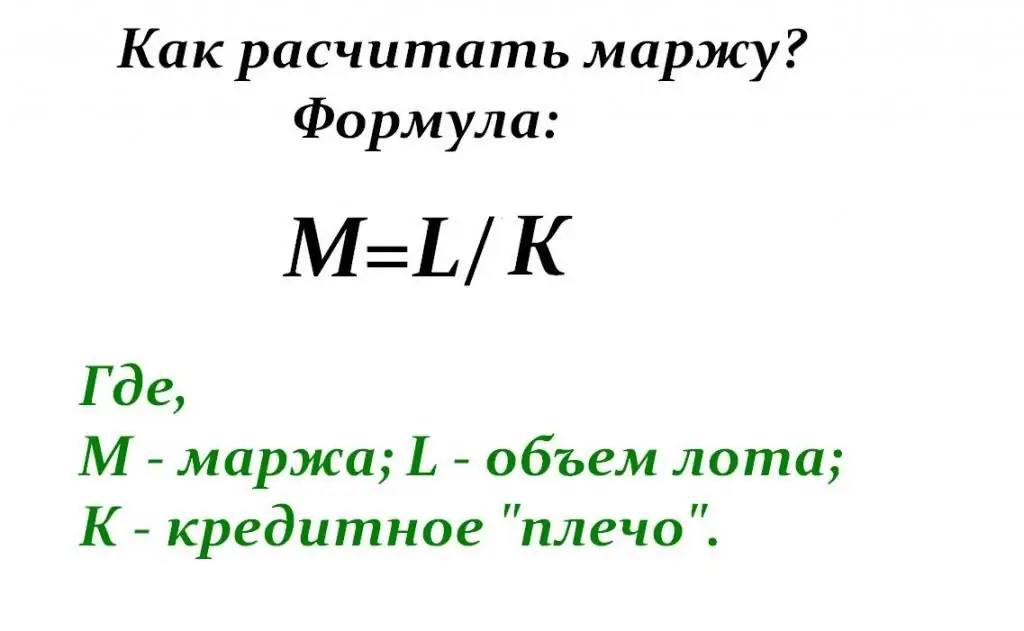

Формулата за изчисляване на маржа е както следва: маржът ще съответства на обема на партидата, разделен на размера на ливъриджа.

Марж на вариация

Какво е това? Всяка транзакция, независимо как е била приключена - с печалба или загуба, се показва в статистиката на търговеца в неговия търговски терминал. Разликата между тези показатели се нарича марж на вариация. Всяка брокерска компания определя лимит, тоест минималната стойност за депозитните средства на спекуланта. Ако нивото на вариационния марж в търговията падне под тези параметри, тогава клиентът на брокера ще го направисе счита в несъстоятелност и средствата му от депозитната сметка се отписват.

За да елиминират възможни финансови загуби, брокерските организации определят специални нива за търговските сметки на клиентите, при достигане на които ще последва Margin Call. В терминалите за търговия се показва предупреждение от брокера, че депозитът достига минималния лимит на баланса. В този случай търговецът има само една възможност - да попълни сметката си за търговия или тя ще бъде принудена да затвори със загуба. Маржин кредитирането осигурява диапазон от това ниво в рамките на 20-30% от залога на средствата.

Ако клиентът не попълни сметката си, тогава балансът му ще намалее и в този случай всички позиции, ако са няколко, ще бъдат затворени от Stop Out, независимо от желанието на търговеца. С други думи, когато салдото по сметката за търговия намалява и салдото на маржа е 20-30%, брокерът издава предупреждение - оферта (Margin Call) към клиента. И тогава, когато загубите достигнат големи стойности и само 10-20% ще останат в залога, но депозитът няма да бъде попълнен, той затваря транзакцията - Stop Out принудително.

Пример за спиране

Как става принудителното затваряне на позиции? На практика изглежда така:

- Да кажем, че спекулант има сметка за търговия от категорията "Стандарт".

- Депозитът му е $5,000.

- Той избра валутната двойка евро/долар като търговски актив.

- Ливъридж е 1:200.

- Обем на партидатастандарт за "Форекс" - 100 хиляди щатски долара, тоест размерът на депозита е 5 хиляди долара, умножен по ливъридж от 200.

- Сумата на депозита в този пример ще бъде 10%, т.е. $500.

- Той отвори само една сделка, но неправилно прогнозира промяната в пазарните котировки и това започна да му носи загуби.

- Първоначално той получи предупреждение в терминала - Margin Call, но не предприе никакви действия и не попълни депозита си.

- Сделката беше приключена от Stop Out с ниво от 20%, зададено според условията за търговия на сметката. Търговецът загуби $4,900 от сделката. Остават само $100 за депозита.

Този пример показва колко опасно е използването на голям ливъридж и последствията за търговския депозит. Когато търгувате, винаги е необходимо да следите размера на маржа и отворените позиции с малки размери на партидите. Колкото по-висок е маржин фондовете, толкова по-високи са финансовите рискове.

В някои брокерски компании можете самостоятелно да деактивирате услугата за предоставяне на маржин търговия. В този случай финансовите рискове при лихвените проценти по маржин заеми ще бъдат максимални и възлизат на 100%, а ливъридж просто няма да бъде наличен.

Маржин договор

Всички условия за търговия за сметки, предоставени от брокерски организации, са посочени в договорите. Преди това клиентът ги разглежда, запознава се с всички точки и едва след това подписва.

Онлайн, когато търговецът няма възможност да посети офисаброкерска компания, той дава съгласието си за договора автоматично при регистриране на сметка за търговия. Разбира се, има и организации, които изпращат документация чрез куриер или руска поща. Формата на споразумението за маржин заем се определя от условията за търговия, които описват всички изисквания и разпоредби.

Кратки и дълги позиции

Всяка спекулативна търговия има два етапа: отваряне и затваряне на позиция. За да се счита за завършена всяка сделка, е необходим пълен цикъл на транзакцията. Тоест късата позиция трябва задължително да се припокрива с дълга и след това тя ще бъде затворена.

Видове спекулативни операции:

- Търговия при възходящото движение на котировките - отваряне на дълги позиции. Такива транзакции при търговия на финансовите пазари се обозначават като дълги или покупки.

- Търговия при падащо движение на котировките - къси позиции, тоест продажби или къси.

Поради режима на маржин кредитиране търговията на финансовите пазари стана много популярна не само сред големи участници, като централни банки, търговски, застрахователни фондове, организации, компании и предприятия, но и сред частни търговци, които не имат големи главни букви.

Дребните спекуланти могат да печелят от търговия с относително малки суми и в повечето случаи само 1 до 3% от общата стойност на търговията ще бъдат достатъчни. В резултат на това с помощта на маржин търговия общият обем на позициите се увеличава значително, а борсите увеличават волатилността и ликвидността.търгуване на активи, което води до значително увеличение на паричния поток.

Всички позиции, отворени в Long (long), се характеризират с условията за възходящо движение на пазара. И кратко (Short) - за спускане. Сделките за покупко-продажба могат да се отварят с различна продължителност. Има три вида от тях:

- Краткосрочни позиции, вариращи от няколко минути до 1 ден.

- Средносрочни сделки - от няколко часа до една седмица.

- Дългосрочни позиции - могат да продължат няколко месеца или дори години.

С изключение на периода от време, печалбите на търговеца зависят от избрания търговски актив. Всички те имат свои собствени характеристики и характеристики и колкото по-голяма е тяхната ликвидност, нестабилност, предлагане и търсене, толкова по-висока е доходността на спекуланта.

Плюсове и минуси на маржин търговията

Колкото по-голям ливъридж има търговската сметка на търговеца, толкова повече се увеличават финансовите рискове от една търговия. Маржин заемът предоставя на спекуланта следните предимства:

- Възможност за откриване на позиция с малък собствен капитал.

- Поради ливъриджа, търговецът има предимства на пазара и може да извършва спекулативни манипулации в търговията, използвайки голямо разнообразие от стратегии за търговия.

- Кредитният марж се предоставя в много по-голямо количество налично обезпечение и увеличава възможността за депозиране на средства с десетки и стотици пъти.

До отрицателномоментите включват следните характеристики:

- Маржин търговията, повишавайки ликвидността на пазара, увеличава колебанията в цените на котировките на активите. В резултат на това е много по-трудно за търговците да предвидят точно промените в цените и правят грешки при отваряне на позиции, които водят до загуби.

- Ливъриджът, използван при маржин кредитирането, значително увеличава скоростта за генериране на доходи, но в същото време, ако опцията е неблагоприятна, има голямо влияние върху загубите. Тоест, с него можете както да печелите много бързо, така и да загубите депозитните си средства.

Професионалистите съветват начинаещите да бъдат много внимателни при избора на условията на търговска сметка, да използват оптималната опция за ливъридж в търговията и да обръщат внимание на характеристиките на активите. Трябва да се помни, че волатилността може да бъде не само приятел на търговеца и да му позволи да печели бързо, но и враг, който води до моментални и значителни загуби.

Безплатен марж

Във всеки търговски терминал можете да видите такъв параметър като безплатен марж. Какво е? Безплатният марж е средства, които не участват в търговия и обезпечение. Тоест това е разликата между общата сума на салдото на депозита и кредитния марж. Изчислява се само в отворени позиции по време на валидност на поръчката, но веднага щом спекулантът я затвори, всички обезпечения се освобождават, а общата сума на депозита се посочва в терминала.

Безплатният марж ви помага да определите какви възможности има, докато търгуватетърговецът, колко и в какви обеми от партидата той все още може да отваря транзакции в момента.

Заключение

Маржин кредитирането отваря страхотни възможности за печелене на пари на финансовия пазар за средни и малки пазарни участници, както и за частни търговци. Професионалистите съветват начинаещите да обърнат специално внимание на условията за търговия и ливъриджа при избора на типа депозитна сметка.

Препоръчано:

Стратегия за търговия: разработка, пример, анализ на стратегии за търговия. Най-добрите стратегии за Форекс търговия

За успешна и печеливша търговия на валутния пазар на Forex всеки търговец използва стратегия за търговия. Какво е това и как да създадете своя собствена стратегия за търговия, можете да научите от тази статия

Финансов ливъридж или финансов колапс?

Технологиите, култури, начин на живот и вярвания са се променили с времето, но само едно нещо е останало същото: парите. От векове те присъстват ежедневно в живота на хората, изпълнявайки своите функции

Ливъридж оперативен и финансов. Ниво, ефект, оценка, съотношение, формула за оперативен ливъридж

В икономическата литература такова понятие като „ливъридж“(оперативен и финансов) е доста често срещано

Кредит за кола или потребителски заем: кое е по-изгодно? Кой заем да изберете: отзиви

Според статистиката средната цена на автомобил в Русия достига 800 000 рубли. Струва си да се подчертае, че тази цифра може да варира в зависимост от региона. На пръв поглед е ясно, че е невъзможно обикновен лаик да спечели такива пари дори за една година. Както винаги, кредитните организации идват на помощ. Често населението си задава въпроса: "Кредит за кола или потребителски заем, кое е по-изгодно?"

Най-изгодните заеми за кола: условия, банки. Какво е по-изгодно - заем за кола или потребителски заем?

Когато има желание да си купите кола, но няма пари за нея, можете да използвате заем. Всяка банка предлага свои собствени условия: срокове, лихви и размери на плащанията. Кредитополучателят трябва да се информира предварително за всичко това, като разгледа изгодни оферти за заеми за автомобили