2026 Автор: Howard Calhoun | [email protected]. Последно модифициран: 2025-06-01 07:13:11

Когато говорим за портфолио инвестиране, първото нещо, което идва на ум, е образът на Уолстрийт, фондовата борса, крещящите брокери. В рамките на тази статия ще разберем какво представлява тази концепция на професионално ниво на мениджър и инвеститор. И така, какво е инвестиционен портфейл?

Концепция

Портфейлна инвестиция се разбира като инвестиране на финансови и парични ресурси в покупка на ценни книжа, когато се планира реализиране на печалба без възникване на права за контрол върху дейността на емитента.

С други думи, инвестиционният портфейл е комбинация от финансови (акции и облигации) и реални активи на инвеститора (недвижими имоти), които са форма на инвестиция.

Подобно на отделните му компоненти, той може да бъде обект на статистически анализ за оценка на риска, очаквана възвръщаемост и др.

Портфейлните инвестиции са всички транзакции, включващи дългови или дялови ценни книжа, които не са преки инвестиции. Портфейлните инвестиции включват дялови ценни книжа (ако не гарантират ефективен контрол върху дружеството емитента), акции на инвестиционни фондове. Те не савключват транзакции като обратно продажба (наречено репо) или отдаване на ценни книжа в заем.

Опростено казано, портфейлните инвестиции са операция на инвеститорите за закупуване на финансови активи на една страна (предимно ценни книжа) в друга държава. В този случай инвеститорите не поемат активен контрол върху институциите, издаващи ценни книжа, а са доволни от реализирането на печалби. Печалбата се генерира от разлики във валутните курсове или колебания в лихвените проценти, така че инвеститорите, които се интересуват от ценни книжа, често основават решенията си на рейтинга на дадена държава.

Комплектът от пакети за ценни книжа включва:

- акции;

- сметки;

- облигации;

- облигационни заеми на държавата и общините.

Видове

Има няколко вида инвестиционни портфейли. Таблицата показва основните.

| Вид инвестиционен портфейл | Характеристика |

| Борсово портфолио | Това са силно структурирани акции |

| Балансирано портфолио | Акции, ценни книжа и облигации с висок растеж |

| Безопасно портфолио | Банкови срочни депозити, облигации и съкровищни бонове |

| Портфолио за активно разположение | Това са държавни дългови инструменти, акциикомпании със силно структуриран фонд и деривативни права |

Методи на формиране

Сред многото методи за формиране на портфолио има четири основни опции, които са представени в таблицата по-долу.

| Метод на формиране | Характеристики на метода |

| Тактически метод на разположение | Основната му цел е да осигури постоянно ниво на риск в инвестиционния портфейл в дългосрочен план |

| Стратегически метод на разпределение | Използва се при вземане на дългосрочни инвестиционни решения |

| Сигурен метод на разпространение | Включва коригиране на капиталовата структура, така че рискът и очакваната възвръщаемост на инвестицията да останат непроменени |

| Метод на разпространение на интеграция | Благодарение на този метод могат да бъдат оценени както общите условия на отделните инвестиции, така и техните цели |

Състав на портфолио

Повечето инвестиционни портфейли имат следния състав, както е показано в таблицата по-долу.

| Елемент | Състав | Описание |

| 1 | Без риск | Доходът е фиксиран и стабилен. Лентата за доходност е минимална |

| 2 | Риск | Осигуряване на повишена възвръщаемост, максимални капиталови печалби. Доходността превъзхожда пазарната средна |

Балансът между тези две части ви позволява да постигнете необходимите параметри за комбиниране на рисковост и рентабилност.

Основи на операцията с портфолио

Основната цел на портфолиото е постигане на оптимален баланс между риск и печалба. За да направят това, инвеститорите използват цял арсенал от различни инструменти (диверсификация, прецизен подбор). Таблицата показва опции за инвеститорски портфейли.

| Опция | Характеристика |

| Доходът се получава като лихва | Портфолио с доходи |

| Разликата в обменния курс нараства | Портфолио за растеж |

Основното правило за оптимизация е следното: ако възвръщаемостта на ценна книга е висока, тогава рискът е висок. Обратно, когато доходът е нисък, рискът също е по-нисък. Това определя поведението на инвеститора на пазара: консервативно или агресивно, което е част от инвестиционната политика.

| Агресивен вариант | Консервативна опция |

| Инвестиционното портфолио се състои от млади растящи фирми | Стабилен доход с намален риск. Залагайте на високоликвидни, но нискодоходни ценни книжа, издадени от зрели и мощни компании на пазара |

Същността на управлението. Основи

Управлението на портфейл от финансови инвестиции е непрекъснат процес. Включва етапа на планиране, изпълнение и отчитане на постигнатите резултати. Този процес се състои от анализиране на икономическите условия, дефиниране на ограничения и цели на клиента и разпределяне на активи.

Управлението на портфейла е изкуството и науката за вземане на решения относно инвестиционната структура и политики, балансиране на възвръщаемостта и риска.

Управлението на портфейла е свързано с идентифициране на силните и слабите страни при избора между дълг и собствен капитал, вътрешен и международен, растеж и сигурност и много други компромиси, които идват с опитите за максимизиране на възвръщаемостта при дадено ниво на риск.

Управлението на портфолиото може да бъде пасивно или активно, както е показано в таблицата по-долу.

| Пасивна | Активна |

| Проследява пазарния индекс, обикновено наричан индексиране | Инвеститор, който се опитва да максимизира възвръщаемостта |

Основни елементи на процеса на управление

Основният елемент на управлението е разпределението на активите, което се основава на тяхната дългосрочна структура. Разпределението на активите се основава на факта, че различните видове активи не се движат последователно и някои от тях са по-променливи от други. Фокусът се формира върху оптимизиране на рисковия профил /възвръщаемост на инвеститорите. Това се прави чрез инвестиране в колекция от активи, които имат ниска корелация един с друг. Инвеститорите с по-агресивен профил могат да претеглят инвестиционния си портфейл към по-променливи холдинги. А с по-консервативна такава, те могат да я претеглят към по-стабилни инвестиции.

Диверсификацията е много често срещан метод, използван в управлението на портфолио. Невъзможно е последователно да се предвиждат победители и губещи. Необходимо е да се създаде инвестиционен портфейл с широко покритие на активите. Диверсификацията е разпределението на риска и печалбата в рамките на клас активи. Тъй като е трудно да се знае кои конкретни активи или сектори могат да бъдат лидери, диверсификацията се стреми да улови възвръщаемостта на всички сектори във времето, но с по-малка волатилност във всеки даден момент.

Ребалансирането е техника, която се използва за връщане на портфолио към първоначалното му целево разпределение на годишни интервали. Методът е важен за поддържане на структура на активите, която най-добре отразява профила риск/възнаграждение на инвеститора. В противен случай движенията на пазара могат да изложат портфейла от финансови инвестиции на по-голям риск или намалени възможности за възвръщаемост. Например, инвестиция, която започва със 70% собствен капитал и 30% разпределение на фиксиран доход, може в резултат на продължителен пазарен растеж да премине към разпределение 80/20, което излага инвеститора на повече риск, отколкото той или тя може да се справи. Ребалансирането включва продажба на ценни книжа сниска стойност и пренасочване на постъпленията към ценни книжа с ниска стойност.

Видове управление на портфолио. Какви са?

Управлението на инвестиционния портфейл включва вземане на решение за оптимално сравнение на инвестициите с цели с балансиращ риск.

Нека разгледаме основните типове по-подробно. Таблицата по-долу показва характеристиките на всеки от тях.

| Тип управление на портфолио | Характеристика |

| Активна | Управление, при което портфолио мениджърите участват активно в търговията с ценни книжа, за да максимизират възвръщаемостта за инвеститора |

| Пасивна | С такова управление мениджърите се интересуват от фиксирано портфолио, което се създава в съответствие с текущите пазарни тенденции |

| Дискреционно управление на портфолио | Управление на портфолио, при което инвеститорът поставя фонда при мениджър и го упълномощава да ги инвестира, както намери за добре от името на инвеститора. Мениджърът на портфолио наблюдава всички инвестиционни нужди, документация и други |

| Управление на портфолио без преценка | Това е управление, при което мениджърите дават съвети на инвеститора или клиента, който може да го приеме или отхвърли. Резултатът, т.е. направени печалби или понесени загуби, принадлежи на самия инвеститор, докато доставчикът на услуги получава адекватно възнаграждение втакса за услуга |

Процес за контрол. Характеристики

Самият процес на управление на инвестиционен портфейл може да бъде представен като последователност от стъпки, както е показано в таблицата по-долу.

| Етап | Име | Характеристика |

| 1 етап | Анализ на сигурността | Това е първата стъпка в процеса на изграждане на портфейл, който включва оценка на факторите на риска и възвръщаемостта на отделните ценни книжа, както и техните взаимовръзки |

| 2 етап | Анализ на портфолио | След идентифициране на ценните книжа за инвестиране и свързания с тях риск, от тях могат да бъдат създадени редица портфейли, наречени възможни портфейли, което е много удобно |

| 3 етап | Избор на портфолио | Оптималното портфолио от финансови инвестиции се избира от всички възможни. Трябва да съответства на рисковите възможности |

| 4 етап | Преглед на портфолио | След като избере оптималния инвестиционен портфейл, мениджърът го следи отблизо, за да се увери, че остава оптимален в бъдеще, за да реализира добра печалба |

| 5 етап | Оценка на портфолио | На този етап представянето на портфолиото се оценява за определен период по отношение наколичествено измерване на печалбата и риска, свързани с портфейла за целия инвестиционен срок |

Услугите за управление на портфейли се предоставят от финансови компании, банки, хедж фондове и мениджъри на пари.

Основи на портфейлните инвестиции. Разлики от преките инвестиции

Портфейлните инвестиции са различни от преките чуждестранни инвестиции. С последното инвеститорът поема активен контрол върху предприятията в дадена държава. В случай на портфейлна инвестиция, тя се удовлетворява от реализирането на печалби.

Всеки, който има спестявания (финансови активи), се опитва да ги използва по най-добрия начин в различни финансови области: банкови депозити, акции, облигации, застрахователни полици, пенсионни фондове.

Набор от финансови инструменти се нарича портфейл, така че решението за разпределяне на активи се нарича инвестиция(и) в портфолиото.

Инвеститор може също да реши да инвестира част от спестяванията си в чужбина. Най-типичната транзакция от този тип е покупката на съкровищни ценни книжа на друга държава.

Размерът на портфейлните инвестиции варира, особено когато се овладяват от спекулативен капитал. Те са фокусирани върху реализирането на бързи печалби и са готови за теглене по всяко време. Тези колебания, от друга страна, могат да дестабилизират обменния курс, така че финансирането на дефицита по текущата сметка със спекулативен капитал може да бъде опасно. Валутните кризи, при които има рязко отслабване на вътрешните пари, са свързани с изтичане напортфейлен капитал.

Портфейлните инвестиции са чувствителни преди всичко към промените в лихвените проценти, техните очаквания и прогнози за валутния курс, както и към промените в макроикономическата ситуация - риск от дестабилизация и политически сътресения. В зависимост от оценката на риска, инвеститорите изискват премия под формата на по-високи лихвени проценти, в противен случай те не желаят да купуват местни активи.

Изчисляване на доходността

Основната формула за изчисляване на възвръщаемостта на инвестиционен портфейл е както следва:

Печалба/ Инвестиция100%.

където печалбата е разликата между продадената сума и закупената сума от акциите.

В действителност обаче тази формула е недостатъчна. Трябва да се изясни:

Печалба=Печалба и загуба от всяка сделка + дивиденти - комисионни.

Най-удобно е да използвате таблици за изчисление на Excel. Пример за такава таблица е показан по-долу.

| Движение на пари | Дата | Обяснения |

| 100 t. rub. | 01.01.2019 г. | Сметката се кредитира със сумата от 100 хиляди рубли. |

| 50 t. rub. | 01.03.2019 | В началото на март бяха дължими още 50 хиляди рубли. |

| - 20 t. rub. | 14.06.2019 | През април сумата от 20 хиляди рубли беше изтеглена. |

| -150 t. rub. | 18.09.2019 | Всички средствапо сметката за деня Х |

След това в клетката, където искаме да изчислим рентабилността, трябва да вмъкнем израза: NETVNDOH(B2:B5; C2:C5)100.

Където B2:B5 е обхватът на клетките "Поток на пари", C2:C5 е диапазонът от клетки "Date".

Програмата автоматично ще изчисли дохода.

Стойността ще бъде 22,08%.

Оценка на портфолио. Принцип на изчисление

Доходността трябва да се изчислява като процент при оценка на инвестиционния портфейл, тъй като само в този случай ще стане ясна сумата, която инвеститорът получава. Може да се сравни с доходността от други инструменти.

За да направите това, използвайте формулата за оценка на портфейл от финансови инвестиции:

Доходност в процентиБрой дни в годината / брой дни на инвестиция. Например, по-горе получихме доходност от 22,08%. Но това бяха инвестиции само за шест месеца и годишната възвръщаемост ще бъде:

22,08%365 / 180=44,8%.

Основни рискове

Финансовите цели се разглеждат във връзка с рисковете и възвръщаемостта на инвестиционния портфейл. Необходимо е да се получат отговори на тези въпроси, за да може да се определи риска, който носи предприятието. Акценти, които изискват разрешение:

- Какви са краткосрочните и дългосрочните цели и финансовите нужди на клиента?

- Какви са последствията, ако целите не бъдат постигнати?

Основните рискове при управлението на инвестиционния портфейл са показани в таблицата по-долу.

| Риск | Характеристика | Начини за борба |

| Риск за сигурността | Несистематичен риск. Неизпълнение на облигациите, цената на акциите пада до нула и след това те са напълно изтеглени от обращение |

1. Намиране на качествени активи 2. Диверсификация |

| Пазарен риск | Систематичен риск | Необходимо е да се включат тези активи, които са устойчиви на глобалните пазарни колебания |

Основни проблеми

Важен въпрос е способността да се разграничи очакваната норма на възвръщаемост от необходимата. Очакваната норма на възвръщаемост е свързана с нивото на печалба, необходима за финансиране на целите. Въпреки това, необходимата норма на възвръщаемост е свързана с дългосрочното постигане на финансовите цели.

Факторите, които могат да повлияят на избора на инвестиции, могат да бъдат свързани със следните категории: законови условия (тръстове и фондове), данъци, времева рамка, изключителни обстоятелства или ликвидност.

Данъците са свързани с управлението на богати лица, включително данък: върху доходите, върху недвижимите имоти, върху прехвърлянето на собственост или върху капиталовите печалби. Изключителни обстоятелства са свързани с предпочитанията на предприятието към активи. Ликвидността се отнася до търсенето (очаквано и неочаквано) на бизнес за пари. Времевият хоризонт се представя като дългосрочна, средносрочна, краткосрочна и многоетапна печалба.

Насоки за намаляване на рисковете чрез диверсификация

Диверсификацията на портфолиото едиверсификация на структурата на инвестиционния портфейл. Какво трябва да се разбира от това? Само че води до намаляване на специфичния (несистематичен) риск на инвестиционния портфейл и отделните активи. Същността на диверсификацията е да се купуват диверсифицирани активи с надеждата, че евентуално намаляване на стойността на някои от тях ще бъде компенсирано от увеличаване на стойността на други.

Следователно, ефективността на диверсификацията на портфейла зависи от степента на обвързаност на промените в цените на активите, които го формират (съотношението им). Колкото по-малък е, толкова по-добри са резултатите от диверсификацията.

Най-силната диверсификация се постига, когато промените в цената на актива са в отрицателна корелация, т.е. когато цената на един актив се покачва с спад в цената на друг.

Прецизното определяне на корелацията на бъдещите промени в цената на активите в портфейла е трудно, главно защото историческите промени не трябва да се повтарят в бъдеще. Поради тази причина често се използват опростени методи за диверсификация, състоящи се в закупуване на активи от различни сектори на икономиката (например акции на банки, телекомуникации, строителни компании), активи от различни пазарни сегменти (например акции и облигации), географски обособени активи (например акции от различни държави) или активи на малки и големи предприятия.

Въпросът за диверсификацията на инвестиционния портфейл е официално описан в така наречената теория на портфейла на Марковиц. По-високата възвръщаемост на инвестиционен портфейл обикновено е свързана с по-висок риск. Теорията на Марковиц показва какдефинирайте ефективни портфейли по отношение на съотношението на очакваната норма на възвръщаемост към риска.

Заключение

Като част от тази статия бяха разгледани методите и техниките, използвани в процеса на формиране на портфейл от финансови инвестиции. С него можете да управлявате рисковете и печалбите на инвеститора. Въпросите за оптимизиране на инвестиционния портфейл са свързани с балансирана комбинация от минимален риск при получаване на максимален възможен доход от състава на активите.

Препоръчано:

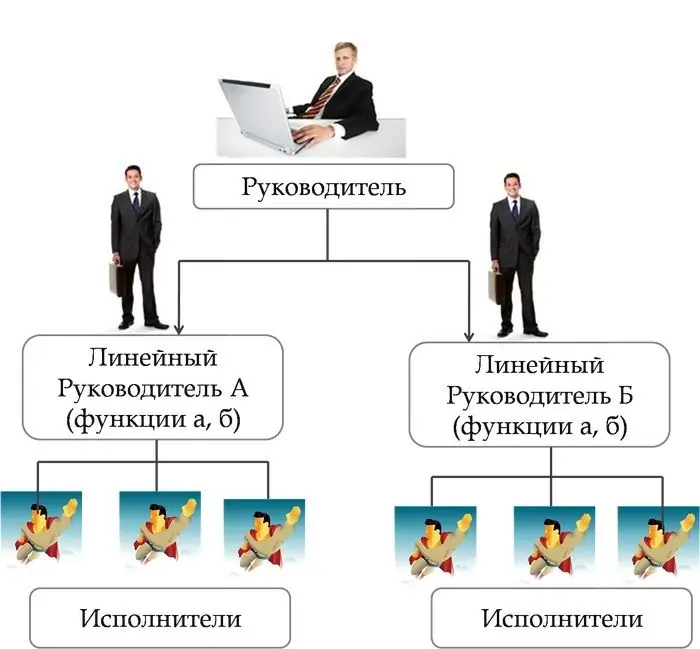

Хоризонтални връзки: концепция, структура на управление, видове връзки и взаимодействие

Хоризонтални връзки в структурата на управление: обща концепция, разновидности (функционални, линейни, линейно-функционални дивизионни) и тяхното описание. Основните характеристики на връзките и формите на тяхното проявление. Необходими условия за ефективно функциониране на групи, изградени според вида на хоризонталните връзки

Състав на персонала: концепция, видове, класификация. структура и управление на персонала

Под държавно-административна дейност се разбира вид обществено полезен труд. Всъщност това е професионалната работа на лицата, участващи постоянно в апарата на държавната власт. Всеки процес на управление предполага набор от изисквания към обектите на управление, така че всеки, който участва в държавната служба, трябва да е висококвалифициран и да притежава специални човешки качества. И така, какво е персонал?

Управление на знанието: концепция, видове и функции

В научната литература по икономика концепцията за "управление на знанието" е все по-често срещана. Този термин се използва широко в научноизследователската и практическата работа, използван от предприятия в различни области на дейност. Управлението на знанията е управление на процеса на разпознаване, съхранение, прилагане и предаване на данни, които впоследствие могат да бъдат подобрени и използвани по предназначение

Портфолио от облигации: доходност, анализ на динамиката, управление на портфейла

Облигациите са били и остават най-надеждната и в същото време печеливша алтернатива на банковите депозити. Хората, които са свикнали да карат парите си да работят, неизменно инвестират в дългови ценни книжа и получават гарантиран доход. Как да изградим портфейл от облигации по такъв начин, че с минимални усилия да носи конкурентен доход и да минимизира рисковете? Прочетете за това в статията

Инвестиционно портфолио: какво представлява, как се случва и как да го направим

Инвестирането на всичките си пари само в един инструмент за умножаване на капитала винаги се е смятало за много рискован бизнес. Много по-стабилно и ефективно е да се разпределят средства в различни посоки, така че възможните загуби в една област да се компенсират от повишено ниво на доходи в друга. Практическата реализация на тази идея е инвестиционен портфейл