2026 Автор: Howard Calhoun | [email protected]. Последно модифициран: 2025-01-24 13:12:24

Има ли данъчно облекчение за пенсионер? Как да го подредите в един или друг случай? Разбирането на всичко това не е толкова трудно, колкото може да изглежда на пръв поглед. Всъщност всеки гражданин може задълбочено да проучи Данъчния кодекс на Руската федерация и да получи отговори на всички поставени въпроси. Данъчните облекчения не са необичайни. Мнозина се опитват да се възползват от тази възможност възможно най-скоро. Все пак да върнеш част от парите за сметка на държавата при определени разходи е това, което страната предлага на много граждани. Какво може да се каже за пенсионерите в тази област? Имат ли право на възстановяване на суми? Ако да, в какви ситуации? И как да кандидатствате за данъчни облекчения в един или друг случай?

Приспадането е…

Първата стъпка е да разберем за какви пари говорим. В Русия не всеки има право на данъчни облекчения. Така че трябва да сте наясно какви пари се обсъждат.

Данъчно приспадане - възстановяване на 13% от определени държавни разходи. Разчита само на тези, които са направили определена транзакция. В Русия могат да се правят удръжки за конкретни действия.

Обикновено правото на получаванепарите остават при трудоспособното население с постоянен доход. Има ли данъчни облекчения за пенсионерите? Въпросът е много труден. Как можеш да отговориш?

Удръжки и пенсионери

Въпросът е, че няма еднозначен отговор. Много зависи за какъв вид приспадане говорим. И какъв пенсионер е данъкоплатец.

Вече беше казано, че работещите граждани, както и трудоспособните хора, които имат постоянен доход, имат право на удръжки. Но какво да кажем за възрастните хора?

Както показва практиката, 13% приспадане се дължи, когато гражданинът плаща данъци и получава доходи. В противен случай няма да отговаряте на условията за възстановяване. Пенсионерите са вечни бенефициенти. В Русия те имат огромно разнообразие от права и възможности. Какво ще кажете за възстановяването на данъци? Може ли пенсионерът да получи данъчно облекчение?

Един недвусмислен отговор "да" ще работи само когато става въпрос за работещи граждани. Те получават заплата, облагана с данък върху доходите на физическите лица в размер на 13%. И така те имат право на удръжки. А какво ще кажете за празен ход?

За безработни

Те, както и други граждани, които са отишли на заслужена почивка, имат право на данъчно приспадане в размер, установен от законодателството на Руската федерация. Но за това трябва да бъдат изпълнени определени условия. Като правило те винаги се спазват в Русия.

За какви правила говорим? Това е:

- Един пенсиониран гражданин трябва да е данъчен резидент на страната. Тоест да застане в регистъра при данъчните органипо местоживеене за повече от 183 дни.

- Лице, което кандидатства за приспадане, задължително трябва да получи доход, подлежащ на облагане с 13% данък. Пенсионирането не се брои. Законно е освободен от данъчни плащания.

- Преди края на отчетния данъчен период трябва да подадете данъчна декларация по установения образец. След това трябва да платите 13% от получената печалба. Това е задължителен артикул.

Няма повече съществени условия. Съответно и неработещите пенсионери имат право на едни или други приспадания. Вярно, работниците имат повече от тях. В какви ситуации можете да поискате възстановяване на парите, изразходвани за конкретна транзакция?

Кога са дължими удръжки

Въпросът е, че в Русия има доста голям набор от удръжки. Те са разделени на различни видове. Точното познаване на собствеността върху паричното обезщетение помага да се определят документите, предоставени на данъчната служба по местоживеене в един или друг случай.

Удръжките могат да бъдат:

- от заплата (например, ако има непълнолетни деца);

- за образование;

- по време на лечението (най-често зъби);

- за сделки с имот и земя.

Това са най-често срещаните сценарии. По правило данъчното облекчение за пенсионер за обучение не се случва на практика. Връщането на средства за собственост е в голямо търсене. При наличие на работа - от заплати. Лечението също много често помага на гражданите да си възстановят част от парите, платени за услугата. Във всички ситуации трябва да бъдете напътстванисъщите принципи за предоставяне на приспадане, но с различни пакети документи. На какво трябва да обърна внимание първо?

От заплата

Като начало, най-добре е да проучите няколко конкретни удръжки - от приходите, които гражданинът получава. Защо? Този кешбек е малко по-различен от всички останали. Как точно?

Приспадането от заплата е начин за намаляване на данъчната основа, която е необходима за събиране на 13% от дохода на гражданина под формата на данък. Тоест този метод не ви позволява да получавате пари. Той служи за намаляване на данъчната основа при изчисляване на плащането на данък върху дохода.

Обикновено е запазен за хора с увреждания. Такова данъчно облекчение за пенсионерите е полезно, но се предоставя само на тези, които работят официално. Нито предприемачите, нито хората, които получават доходи от продажба на имот, могат да използват този бонус.

Друга особеност на удръжките от заплатите е, че трябва да кандидатствате за това не пред данъчните власти, а до вашия работодател. Списъкът с документи е минимален. За тях малко по-късно. Като начало си струва да се обмислят всички възстановявания на пенсионери. Те имат определени условия и ограничения. Ако не знаете за тях, може да не успеете да възстановите сумата.

За образование

Приспадането на таксата за обучение е изключително рядко за пенсионерите, както вече споменахме. Можете да го получите, когато гражданин плаща за обучението си в университет на пълен работен ден. Или ако човек учи детето си (внук - ако няма родители) на"точка" до 23-годишна възраст. В този случай студентът не трябва да работи официално.

Съответно, при такива обстоятелства можете да издадете данъчно приспадане. Но в същото време пенсионерът трябва да бъде официален представител на студента или да учи сам. Обучението се заплаща за сметка на възрастния гражданин.

Заслужава си да се обърне внимание и на факта, че можете да получите възстановяване в размер на 13% от всички разходи за последните 3 години на обучение. В този случай сумата в крайна сметка не може да надвишава 50 000 рубли. Най-добре е да подадете искане до данъчната служба веднага след 36 месеца, отколкото да се занимавате със задачата всяка година.

За недвижими имоти

Следващият въпрос е данъчното облекчение за пенсионери за сделки с недвижими имоти. Това е доста интересен въпрос. В крайна сметка трябва да обърнете внимание на много нюанси. Постоянно се срещат сделки с недвижими имоти между пенсионери и други граждани. И можете да получите възстановяване в брой в размер на 13% от сумата на разходите за закупуване на апартамент.

Какви ограничения се прилагат в това отношение? Работата е там, че не можете да върнете повече от 13% от 2 милиона рубли. Тоест максималната възвръщаемост е около 260 хиляди. Това правило важи не само за пенсионерите, но и за всички останали граждани.

Ако сумата на удръжката, посочена по-рано, не бъде събрана, тогава тя може да бъде получена изцяло в бъдеще. В противен случай, когато лимитът от 260 000 рубли е изчерпан, вече не е възможно да се издаде възстановяванеуспявам.

Когато купувате недвижим имот с ипотека, можете да върнете голяма сума. За да бъдем по-точни, в момента е 350 хиляди рубли.

Други имоти

А ако говорим за продажба на земя например? Или друг имот? Тогава се дължи и данъчното облекчение за пенсионера. За него важат същите условия, както в случая на недвижими имоти като апартаменти, стаи и вили.

С други думи, след закупуване на апартамент, пенсионер получава данъчно облекчение с обща сума не повече от 260 хил., след придобиване на парцел или автомобил се дължи подобно максимално възстановяване. Ипотеките обикновено не се прилагат за други имоти.

Трябва да се отбележи, че както в случай на недвижим имот, така и в случай на друго имущество, приспадането се счита за собственост. Това означава, че 260 000 рубли са пари, които могат да бъдат върнати за сметка на държавата, като се вземат предвид всички разходи за собственост. Тоест и за апартамент, и за кола, и за земя, например. Данъчните приспадания за пенсионер и обикновен гражданин се сумират в тези ситуации.

Лечение

Следващото възстановяване е компенсация за лечението. Много често срещана дедукция сред общото население. Разчита, когато гражданин плаща за своето или нечие лечение в частни центрове. Ако гражданин използва програмата CHI, той не може да върне определени средства на себе си.

Данъчно приспаданепенсионери за лечение се предлагат за:

- придобиване на определени лекарства;

- директен достъп до услуги за лечение;

- по програма CHI, ако съгласно договора застрахователната компания покрива само услугата, но не и разходите за нейното предоставяне.

Както споменахме, има доста често приспадане за стоматологични грижи. Можете да получите, както в предишните случаи, 13% от изразходваната сума. Но в същото време приспадането не може да надвишава 15 600 рубли.

В Русия има специален списък със скъпоструващо лечение, което не се покрива от посочения лимит за компенсация. В този случай ще бъде възможно да се приспаднат 13% от цялата сума, изразходвана за конкретна медицинска интервенция.

Процедура на лечение

Как да получа данъчно облекчение за пенсионер? Всичко зависи за какъв вид възстановяване говориш. Вече беше казано, че при удръжка от заплатата е достатъчно да дойдете при работодателя. И ако говорим за всички други декларации, ще трябва да се свържете с данъчните власти по местоживеене на заявителя. Или се предлага да дойдете в един или друг MFC, за да осъществите идеята.

Редът за регистрация е изключително прост. Задължително:

- Съберете определен списък с документи. За всеки отделен случай е различно. Пълен списък с ценни книжа ще бъде представен по-долу.

- Намерете MFC или данъчната служба в зоната за регистрация на гражданина. Ако говорим за приспадане от приходите, тогава е достатъчно да се свържете с работодателя.

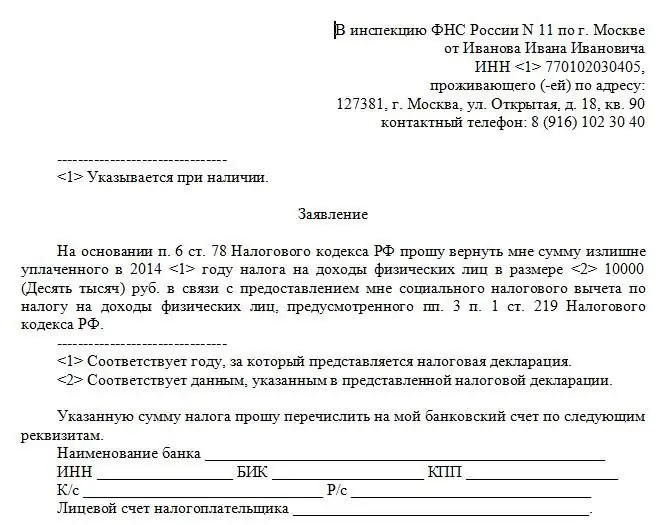

- Попълнете изявление по установения формуляр. Право на данъчно облекчение за пенсионери и други гражданитрябва да бъде поискано. Или по-скоро информирайте за желанието си да върнете парите. Документите и техните копия са приложени към заявлението.

- Изчакайте решението на данъчните власти. В рамките на 2 месеца от датата на подаване на заявлението гражданинът ще получи уведомление за назначаване на връщане или за неговото отхвърляне. Във втория случай ще има около месец за коригиране на грешки. В противен случай ще трябва да започнете дизайна от нулата.

- Изчакайте средствата да бъдат кредитирани. По правило отнема около 1,5 месеца от момента на получаване на уведомление от данъчния орган до преводите.

Това е всичко. Данъчното облекчение за работещите пенсионери и неработещите се предоставя по същия начин, както и за всички останали граждани. Разликата е само в предоставените документи.

Документи за удръжки

Ако говорим за удръжка от заплата, достатъчно е работодателят да носи удостоверение за пенсия, заявление и паспорт. Необходимо е също така да се приложи основата за намаляване на данъчната основа. Например здравен сертификат.

В противен случай данъчното облекчение за пенсионер се предоставя след подаване на следните документи в данъчната служба:

- извлечение, указващо вида на възстановяването;

- руски паспорт;

- SNILS гражданин;

- споразумение за услуга;

- студентско удостоверение (възстановяване на таксата);

- документи, посочващи разходите на гражданина (чекове и разписки);

- данъчна декларация формуляр 3-данък върху личните доходи;

- удостоверение за доходи (формуляр 2-данък върху личните доходи за служители);

- лицензорганизации (обучение, лечение);

- акредитация (за образование);

- сертификат за собственост върху недвижим имот (ако има);

- удостоверение за пенсия (от 2016 г. - удостоверение на пенсионер);

- подробности за сметката, към която искате да преведете пари.

Препоръчано:

Данъчно облекчение за медицински услуги: списък на услугите, процедура за регистрация, документи

Данъчното облекчение за медицински услуги е право, което много граждани на Руската федерация могат да използват. Тази статия ще говори за това кой и за какво може да получи възстановяване в областта на медицината. Как да го направя?

Данъчно облекчение за ремонт на апартамент: процедура за изчисляване и регистрация, документи, експертни съвети

Данъчното приспадане е възстановяване на част от платения по-рано данък върху дохода. Най-голямата и значима е възвръщаемостта при покупка на имот. Нарича се собственост и се назначава както за закупуване на апартамент, така и за закупуване на къщи, парцели или стаи. Освен това е възможно да се издаде възстановяване на платената лихва по ипотеката

Данъчно облекчение - какво е това? Видове данъчни облекчения. Данъчно социално облекчение

Данъчното облекчение е определено облекчение за лице, което е задължено да прави вноски в бюджета. Законодателството предоставя няколко възможности за намаляване на данъчната тежест. Индивидът избира дали да ги използва или не

Какви документи са необходими за данъчно облекчение: списък с документи за регистрация

Данъчно приспадане - право на възстановяване на част от разходите за определени услуги. Тази статия ще обясни как да заявите тази услуга

Данъчно приспадане за лечение: кой има право, как да го получи, какви документи са необходими, правила за регистрация

Тази статия ще ви каже как да получите данъчно приспадане за лечение. Какво е това и какви са правилата за издаване на декларация?