2026 Автор: Howard Calhoun | calhoun@techconfronts.com. Последно модифициран: 2025-01-24 13:12:24

Отчитане на 6-данък върху доходите на физическите лица - нов документ за работодателите. Той трябва да бъде представен на регулаторните органи от 1-во тримесечие на 2016 г. Този документ се съставя не за всеки служител поотделно, а за цялото предприятие като цяло. Нека разгледаме по-нататък как да попълним 6-физичен данък върху доходите.

Обща информация

На първо място, трябва да знаете къде се представя 6-физичен данък върху доходите. Формулярът на документа, изготвен в съответствие с всички правила, се изпраща на същия контролен орган, към който се превежда данъкът. Има два начина за подаване на документ: на хартиен или електронен носител. Първият вариант е подходящ за тези работодатели, чийто среден брой служители е по-малко от 25 души. Формуляр 6-NDFL може да бъде представен лично или изпратен по пощата. В електронен вид документът се изпраща през официалния уебсайт на Федералната данъчна служба.

6-NDFL: крайни срокове за подаване

Документът се изпраща на тримесечие. Тя трябва да бъде изпратена не по-късно от последния ден на 1-вия месец на следващото тримесечие. Законодателството предвижда отговорност за тези, които не представят навреме 6-данък върху доходите на физическите лица. Времебезвъзмездните средства могат да се изместят. По-специално, това се случва, ако последната дата е на празник или уикенд. В този случай за лица, издали 6-NDFL, сроковете за подаване се отлагат за следващия работен ден. Следните календарни дати са установени от нормите:

- 1-во тримесечие 2016 - 3/5/2016

- Половин - 1.08.2016

- 9 месеца - 31.10.2016 г.

- За 2016 - 1.04.2017

6-данък върху личните доходи: проба

При съставяне на документ трябва да се спазват редица общи изисквания. Ако вземем някой правилно съставен пример за 6-данък върху личните доходи, може да се отбележи, че:

- Документът се съставя в съответствие с наличните данни в счетоводните регистри. По-конкретно, говорим за начислени и изплатени доходи, удръжки, изчислен и удържан данък.

- Попълването на 6-данък върху доходите на физическите лица се извършва на база начисляване. Първо, 1-во тримесечие, след това половин година, след това 9 месеца и една календарна година.

- Ако всички индикатори не се побират на страницата, се изготвя необходимия брой листове. Окончателната информация трябва да бъде отразена на последния от тях.

- Всички страници са номерирани (001, 002 и т.н.), започвайки от заглавната страница.

- Попълването на 6-данък върху личните доходи трябва да се извърши без грешки и петна. Не се допуска коригиране на написаното, включително с използване на коригиращи средства. Също така, телбод на листове, двустранен печат не е позволено.

- Тъй като можете да попълните 6-физичен данък върху доходите на ръка или на компютър, трябва да знаете някои правила. По-специално в първия случайИзползва се синьо, лилаво или черно мастило. Когато са проектирани на компютър, знаците се отпечатват с височина 16-18 точки с шрифт Courier New.

Правила за дизайн на полето

В някои случаи може да е трудно да въведете информация в f. 6-данък върху доходите на физическите лица. Примерен документ съдържа полета, състоящи се от определен брой познания. Във всеки от тях трябва да се посочи само 1 индикатор. Изключението е информацията за дата или стойностите, изразени в десетични дроби. Записването на календарни числа се извършва с помощта на три полета. Първите две съдържат 2 познания - за деня и месеца, последните - 4 - за годината. Десетичната дроб се вписва в 2 полета, разделени с точка. Общите показатели и детайли трябва да присъстват във f. 6-данък върху доходите на физическите лица. Формулярът се изготвя отделно за всяко OKTMO. Данъчните суми се изчисляват и посочват в рубли. В този случай се използват правила за закръгляване. Всяка страница е датирана и подписана от отговорното лице.

Полета

- "TIN" - номерата са посочени в съответствие с удостоверението за регистрация във Федералната данъчна служба.

- "KPP" - попълва се само от юридически лица.

- "Номер за корекция". В това поле се въвежда "000", ако 6-данък върху личните доходи се връща за първи път, "001" - за първата корекция, "002" - за втори и т.н.

- "Период". Това поле показва кода, който съответства на момента на доставка.

- "Данъчна година" (например,2016).

- "Представено на органа" - това поле посочва кода на Федералната данъчна служба, до която се изпраща документът.

- "Според мястото на регистрация/местоположение". Това поле съдържа кода за мястото, където се предоставя 6-NDFL.

- "Данъчен агент". В това поле индивидуален предприемач въвежда фамилия, собствено име, бащино име ред по ред. Юридическото лице посочва пълното наименование съгласно учредителната документация.

- "OKTMO код". Организациите трябва да го посочат на мястото на тяхното местоположение или местоположението на отделно подразделение. Предприемачите пишат кода на адреса на пребиваване. Индивидуалните предприемачи, използващи PSN или UTII, трябва да посочат номерата, съответстващи на MO, в която са регистрирани в статута на платци.

- "Телефонен номер за връзка" - тук е посочен съответно номерът, чрез който Федералната данъчна служба може да се свърже с агента.

- "С приложени документи/копия". В това поле трябва да въведете броя на страниците документи, които потвърждават посочената информация. Ако няма такива, се поставят тирета.

В какви случаи не е необходимо представянето на документ?

Формуляр 6-NDFL не се издава, ако не са извършвани плащания на служители през периода и съответно данъкът не е удържан от доходите им. Просто казано, няма смисъл да поставяте нули в низовете. Декларация 6-NDFL не се подава дори когато фирмата няма персонал. Не е необходимо да се изготвя документ само за открити (регистрирани) организации, които все още не са започнали дейността си. Предприемач или юридическо лице може (но не е длъжен) да уведоми данъчната служба под каквато и да е форма за причините, поради които ф. 6-NDFL.

Отговорност

За субекти, които трябва да издадат 6 данък върху доходите на физическите лица, времето за подаване е от голямо значение. Неспазването ще доведе до глоба. В същото време се налагат санкции както на цялото предприятие, така и на ръководителя. Ако забавянето не е много голямо, тогава наказанието е минимално. В този случай блокирането на акаунт може да се приложи като мярка за влияние. Правилата предвиждат 2 вида наказания. Първият се присвоява, ако докладът 6-NDFL не е изпратен в насроченото време или представен по-късно. Второто наказание заплашва субекта, когато се открият грешки в документа. Нека разгледаме по-отблизо и двата случая.

Ненавременно представяне на документ

По-горе са посочени крайните срокове за подаване на f. 6-данък върху доходите на физическите лица. Налагането на глоба за късно представяне на документа се извършва в рамките на 10 дни от датата на получаването му от Федералната данъчна служба. В този случай проверката може да не изчака приключването на одита на бюрото. Ако компанията закъснее повече от месец, глобата ще бъде 1000 рубли. Този размер се счита за минимален. За всеки следващ просрочен месец, независимо дали е пълен или не, към предписаната неустойка ще се добавят още 1 хиляда рубли. Тази разпоредба е установена в член 126 от Данъчния кодекс (клауза 1.2). Времето на закъснение ще се изчислява от датата, на която организацията е подала доклада. Ръководителят на компанията може да бъде глобен с 300-500 рубли. Тази санкция е предвидена в Кодекса за административните нарушения, вчлен 15.6. Данъчните инспектори имат право да налагат тази глоба, без да отиват в съда.

Заключване на акаунт

В случай на непредставяне на документа в рамките на десет дни от датата, установена от нормите, Федералната данъчна служба има право да замрази банковите операции с финансовите ресурси на длъжника. Такава мярка е предвидена в член 76 от Данъчния кодекс (клауза 3.2). Разяснения относно прилагането на блокиране на акаунти са дадени в писмото на Федералната данъчна служба от 09.08.2016 г.

Спорен момент

Понякога на практика има ситуации, когато организацията се регистрира в края на тримесечието и все още не е имала време да плати нищо на служителите си. Съответно докладът 6-NDFL не е представен на инспекцията. Междувременно Федералната данъчна служба, след като не е получила документа навреме, прилага блокиране на акаунт към субекта. Много хора имат логичен въпрос: законна ли е тази мярка в този случай?

Както бе споменато по-горе, член 76 от Данъчния кодекс в параграф 3.2 позволява замразяване на операции, ако е. 6-данък върху доходите на физическите лица. В нормата няма клауза, че блокирането се използва само ако има разплащания с персонала. Междувременно по-горе беше казано още, че предприятието не е длъжно да предоставя ф. 6-данък върху доходите на физическите лица, ако няма служители или не им е платил нищо през съответния период. Самите данъчни обаче многократно заявяваха, че очакват нулеви документи от субектите. Факт е, че базата данни не определя причината, поради която докладът не е представен. Съответно, блокирането на акаунта се извършва автоматично. За размразяване ще трябва да представите нулев отчет. През следващия ден(работещи) данъчни органи издават решение за премахване на блокирането. Такъв срок е предвиден в параграф 3.2 от 76-ти член. Ще е необходим още един ден за прехвърляне на решението в банката. Обикновено обменът на документация се извършва чрез интернет, съответно решението ще дойде във финансовата институция достатъчно бързо. В рамките на един ден след получаване на решението банката премахва блокирането. За да се избегнат подобни проблеми в бъдеще, експертите препоръчват да изпратите известие за липсата на разплащания с персонал и да вземете решение на тази основа за непредставяне на 6-данък върху доходите на физическите лица.

Невалидна информация

Може да бъде начислена неустойка на субекта за всяка грешка или неточност в отчета. Размерът на глобата е 500 рубли. за всяка страница с невярна информация. Тази санкция е предвидена в член 126.1 от Данъчния кодекс. В това правило няма ясен списък с грешки, които попадат в категорията "неточна информация". В тази връзка съответните решения се вземат директно от инспекторите.

Междувременно инспекторатът не може да глобява всички субекти безмислено. Както обясниха от Министерството на финансите, инспекторите трябва да разглеждат всеки случай поотделно. Това означава, че преди налагането на глоба, длъжностните лица са длъжни да преценят тежестта на недостатъка/грешката. Освен това трябва да се вземат предвид смекчаващите вината обстоятелства. По-специално, неустойката не може да бъде приписана, ако поради грешка данъчният агент:

- Не подценихте размера на задължителната вноска.

- Не е нарушил интересите на физическо лице.

- Няма щетибюджет.

Тези точки са обяснени в писмото на Федералната данъчна служба от 9 август 2016 г. Както и в случай на закъсняла доставка на документа, е разрешено да се търси отговорност не само на предприятието, но и на неговите отговорни служители (главата, по-специално). Длъжностните лица могат да бъдат глобени с 300-500 рубли.

Как да избегнем санкции?

За да не получите глоба, е необходимо да забележите неточности пред данъчните власти и да ги коригирате. За целта се съставя преработена декларация. В същото време експертите препоръчват включването на точна информация за всички разписки за целия период. Изменена декларация 6-NDFL също се представя, ако някаква информация е отразена в първия документ или не е представена изцяло. Също така е препоръчително да го съставите, ако неточността е довела до надценяване на размера на приспадането. В противен случай може да бъде наложена глоба (500 рубли). ТС изисква в ревизирания документ да бъде включена само информация, която е подадена с грешки. Тази разпоредба е предвидена в член 81 (клауза 6). От данъчната инспекция обаче смятат, че 6-данък върху доходите на физическите лица не може да се попълни по този начин. Документът трябва да показва обобщена информация, без да е разбита по платци. Ако донесете информация за един служител, това може да изкриви цялата информация.

Нюанси

На заглавната страница при изпращане на актуализирания документ трябва да се напише "номер на корекция 001" (ако това е първата корекция). Правилата за регистрация не предвиждат представяне на изчисление за анулиране или отмяна. Този 6-данък върху доходите на физическите лица се различава от добре познатиясертификат 2-NDFL (той също трябва да бъде представен). Ако грешката е разкрита в същото тримесечие, през което е допусната, не е необходимо да се представя преработеният документ. Вместо това неточната информация се отменя преди края на отчетния период и сетълментът се обработва по обичайния начин.

Трябва ли да прецизирам изчислението, ако проверката на бюрото е завършена?

Помислете за случай. Фирмата направи грешка при издаване на 6 данъка върху доходите на физическите лица за 6 месеца. В редове 110 и 120 от втория раздел са посочени същите календарни номера на удръжките и данъчните облекчения. Правилно би било да се определи датата за плащане на следващия работен ден след приспадането. Плащането обаче е извършено навреме. Възникна въпросът: необходимо ли е да се изясни информацията, ако компанията не е закъсняла с данъка и проверката на бюрото е завършена?

Експертите препоръчват да изпратите коригираното изчисление. При проверката упълномощени лица могат да решат, че дружеството плаща данък със закъснение. Освен това за неправилно посочени дати е заплашена глоба от 500 рубли. като невярна информация. Те могат да преброят всякакви грешки и неточности в документа. Тази разпоредба беше изяснена в писмо от Федералната данъчна служба от 9 август 2016 г. Следователно неточностите трябва да бъдат коригирани, дори ако одитът на бюрото е завършен и инспекторите не са докладвали за установените недостатъци. При проверката на място могат да бъдат открити грешки. В този случай организацията ще носи отговорност. По-безопасно е незабавно да изпратите актуализиран f. 6-данък върху доходите на физическите лица. Това ще избегне наказания.

Препоръчано:

Застраховка за 3 месеца: видове застраховки, избор, изчисляване на необходимата сума, необходима документация, правила за попълване, условия за подаване, условия за разглеждане и и

Всеки шофьор знае, че за периода на ползване на автомобил е длъжен да издаде полица OSAGO, но малко хора се замислят за условията на нейната валидност. В резултат на това възникват ситуации, когато след месец употреба "дългоиграещо" парче хартия става ненужно. Например, ако шофьорът отиде в чужбина с кола. Как да бъдем в такава ситуация? Организирайте краткосрочна застраховка

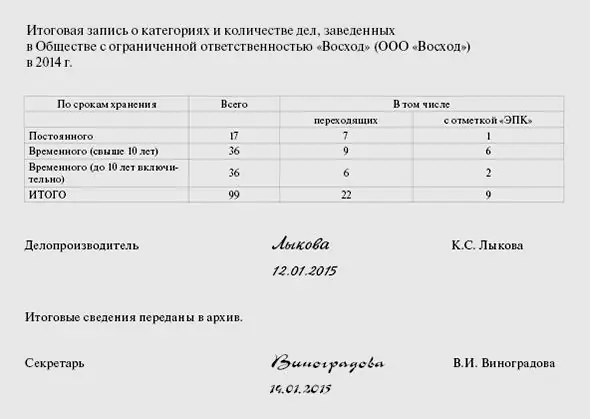

Номенклатура на делата на организацията: попълване на образци. Как да се направи номенклатура на делата на организацията?

Всяка организация в процеса на работа е изправена пред голям документооборот. Договори, нормативни, счетоводни, вътрешни документи… Някои от тях трябва да се съхраняват в предприятието за целия период на неговото съществуване, но голяма част от удостоверенията могат да бъдат унищожени след изтичане на валидността им. За да можете бързо да разберете събраните документи, се съставя номенклатура на делата на организацията

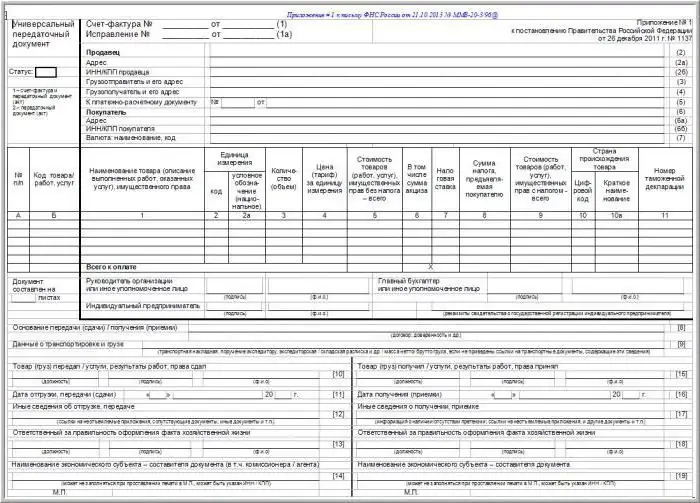

Образци за попълване на товарителница. Правила за попълване на товарителница

За да може дейността на фирмата да отговаря изцяло на изискванията на закона, при попълване на документите трябва да следвате установените инструкции. Тази статия разглежда образци за попълване на товарителница и други придружаващи документи, тяхното предназначение, структура и значение в дейността на организациите

Всички образци за жалби: Образци за жалби

Как, къде и от какво се оплакват? Концепцията за жалба е често срещана в руското законодателство. Сега можете да намерите образци на оплаквания по всякаква причина. Но все още има проблеми с правилната подготовка, подаване на такъв документ и очаквания резултат

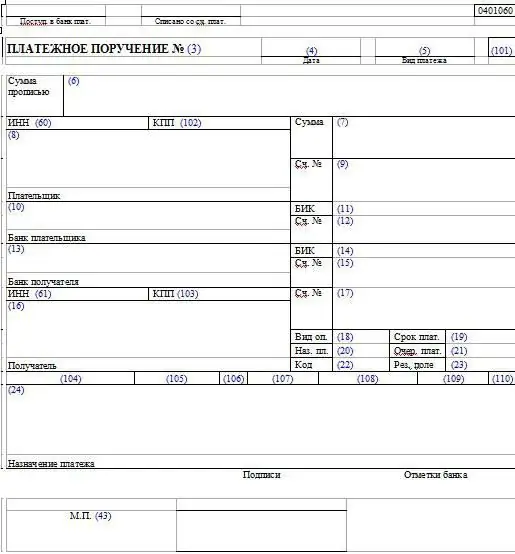

Образци за попълване на платежни нареждания. Платежно нареждане: образец

Повечето предприятия плащат различни данъци и такси към бюджета. Най-често това става с помощта на платежни нареждания. Как да ги съставим правилно?